「マンション買い替えをしようと思っているけど、どのくらいの費用が掛かるんだろう??」

「マンションを買い替えるときの資金計画を立てたい!」

この記事は以上の方に向けて、マンション買い替えにかかる費用と、買い替えで使える税金控除や節税制度について解説していきます。

マンションの買い替えでは新居の購入代金に加えて、

- 今住んでいるマンションの売却にかかる税金と費用

- 新居(戸建て・マンション共通)の購入にかかる税金と費用

の3つの費用がかかります。

したがって本記事では、上の順番に沿ってマンション買い替えにかかる費用について解説していこうと思います。

マンションの買い替えに関する基礎知識や、マンションの売却にかかる税金を知りたい方は、あわせてこちらもご覧ください。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

一括査定であなたの家の適正価格が分かる

今の価格が届く!

マンション売却にかかる税金

マンション売却にかかる税金をまとめると次の通りです。

| 項目 | 費用の目安 |

|---|---|

| 譲渡所得税(所得税・住民税・復興所得税) | 譲渡所得× 税率(20.315%または39.63%) |

| 印紙税 | 1,000円〜6万円 ※売却金額によって変動 |

| 登録免許税 | マンション一室につき2,000円~ |

一般的に、マンション売却にかかる費用はマンションの売却金額の5%~7%と言われています。

例えば、3000万円でマンションを売却した場合の概算は以下の通りです。

例)3000万円のマンションを売却した場合の税金と費用の一例

1.仲介手数料(不動産会社に支払う手数料)

費用:105万6000円(3000万円×3%+6万円+消費税)

2.印紙税(売買契約書作成のために支払う費用)

費用:1万円(軽減後)

※2027年3月31日までの間に作成される不動産譲渡に関する契約書について軽減税率が適用されます。(参考:国税庁)

3.抵当権抹消費用(抵当権の抹消に伴う費用:登録免許税+司法書士に支払う報酬)

費用:2万円

4.住宅ローン一括返済費用(住宅ローン返済の事務手数料)

費用:5,500円

※三井住友銀行:インターネットバンキングの場合

5.譲渡所得税

費用:0円

※売却による利益(譲渡所得)が3,000万円以下のため、「3000万円特別控除」の適用で非課税になります。

6.その他

引っ越し費用:10万円

ハウスクリーニング費用:5万円

合計費用: 124万1500円

利益が出たら譲渡所得税がかかる

マンションを売却した際に、マンションの購入費(取得費)や不動産会社に支払う仲介手数料などを売却価格が上回った場合、つまりマンション売却によって利益が出た場合は譲渡所得税がかかります。

譲渡所得税とは、譲渡所得にかかる所得税・住民税・復興所得税の3つを総称したもののことです。

売却益は「譲渡所得」とも言い換えられ、以下のような計算で確認することができます。

上記の計算で算出した譲渡所得に譲渡所得税率をかけると譲渡所得税額が計算できます。

譲渡所得税は所有年数によって変わる

譲渡所得税は、マンションを売却するまでに所有していた期間によって課税率が変わってきます。

具体的には、マンションの所有期間が5年を超えるか否かで以下のように変わります。

| 項目 | 所有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計 |

|---|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 5年超 | 15% | 5% | 0.315% | 20.315% |

なお、譲渡所得に用いる所有期間は、売却した年の1月1日時点が判断基準になります。

なお、譲渡所得が発生した場合でも税金の特例を使うことが出来れば、場合によっては負担費用は0円に抑えることが出来ます。

詳しくはマンション買い替えで使える税金の特例をご覧ください。

印紙税

2つ目の税金は印紙税です。

印紙税とは、不動産を売却する際の売買契約書に貼る印紙に対してかかる税金です。

この印紙税は、不動産の売却額によって変動してきます。

売却額に対する印紙税の振り分けは以下の表のようになっています。

| 売却金額 | 印紙税 |

|---|---|

| 100万円超え500万円以下 | 2,000円 |

| 500万円超え1,000万円以下 | 10,000円 |

| 1,000万円超え5,000万円以下 | 20,000円 |

| 5,000万円超え1億円以下 | 60,000円 |

売却価格が高くなるにつれて印紙税は上がっていきますが、一般的には1~2万円くらいだと認識しておきましょう。

登録免許税

マンションを売却する際、マンションの所有権を売り主から買主に移す必要があります。

この手続きを「所有権移転登記」と呼び、所有権移転登記の際には「登録免許税」という税金が必ずかかります。

また、売却するマンションに住宅ローンが残っていた場合は、「抵当権抹消登記」も必要になり、こちらにも登録免許税が課せられます。

所有権移転登記にかかる登録免許税

所有権移転登記にかかる登録免許税は、土地は売却するマンションの固定資産税評価額に対して1.5%(令和8年3月31日までの軽減税率)、建物は0.3%(令和9年3月31日までの軽減税率)の税率をかけることで計算することができます。

ただし、所有権移転登記にかかる登録免許税は、通常不動産の買主が負担することになっています。

そのため売主は、「所有権移転登記は売り主が負担する」という特約がない限りは支払わないと考えてよいでしょう。

抵当権抹消登記にかかる登録免許税

売り主が負担する登録免許税は、「抵当権抹消登記」にかかる登録免許税です。

抵当権とは、住宅ローンを組む際に、金融機関が購入するマンションを担保にする権利を指します。

抵当権付きの物件は、住宅ローンを返済できないと金融機関によって売却され、その売却代金をローン返済に充てるため売主は勝手に売却できません。

そのため、抵当権付きの物件を売却するにはローンを完済して抵当権を抹消しなければいけません。この抹消の手続きが抵当権抹消登記です。

抵当権抹消登記の登録免許税は、不動産1個につき1,000円です。

マンションの場合、部屋1個につき1,000円、敷地権1個につき1,000円です。

マンション買い替えで使える税金の特例

マンションの買い替えでは、高額な税金がかかる可能性があります。しかし、マイホーム(居住用財産)の売却や買い替えには、税金の負担を大きく軽減できる特例制度が用意されています。

これらの特例は、売却によって「利益(譲渡益)」が出た場合と「損失」が出た場合とで、使えるものが異なります。

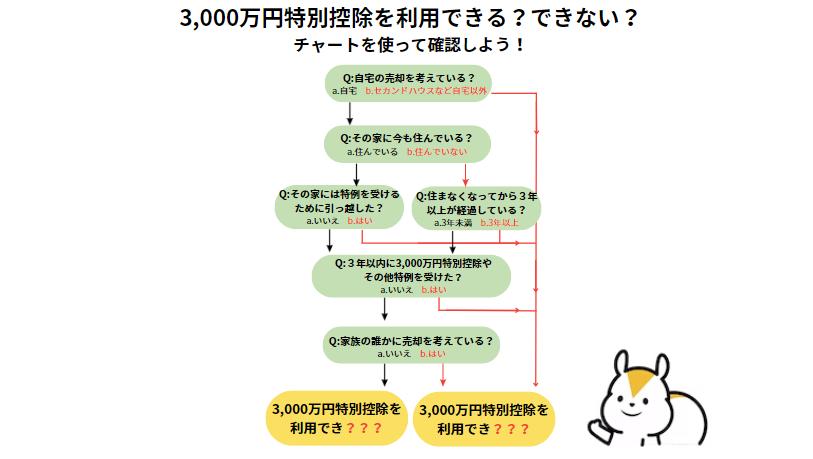

ご自身の状況に合わせて最適な特例を選び、賢く節税することが、損をしない買い替えの重要なポイントです。どの特例が使えるかは、続くフローチャートで簡単に診断できますので、まずはここで特例の概要を掴みましょう。

利益が出た場合の特例

マンションの売却価格が購入価格を上回り、利益(譲渡所得)が出た場合に使える代表的な特例は、以下の3つです。どれを選ぶかによって納税額が大きく変わるため、それぞれの特徴をしっかり理解しましょう。

3,000万円の特別控除

マイホームを売却して得た利益(譲渡所得)から、最大3,000万円までを差し引くことができる、非常に強力な特例です。多くのケースで、この特例を適用すれば譲渡所得税がゼロになります。

【主な適用要件】

- 自分が住んでいる家屋、または住まなくなった日から3年後の年末までに売却すること

- 親子や夫婦など、特別な関係の相手への売却ではないこと

- 売却した年から過去2年間に、この特例や他の特例(買い換え特例など)を利用していないこと

- マンションの所有期間に定めがない

【こんな人におすすめ】

- 売却益が3,000万円以下の方

- とにかくシンプルに、確実に節税したい方

特定居住用財産の買い換え特例

マイホームを買い替えた場合に、売却益にかかる税金の支払いを、将来新しいマイホームを売却するときまで先送り(繰り延べ)できる制度です。

あくまで「課税の繰り延べ」であり、税金が免除されるわけではない点に注意が必要ですが、手元資金を減らさずに買い替えができるメリットがあります。

【主な適用要件】

- 売却した年の1月1日時点で、所有期間と居住期間がともに10年以上であること

- 売却代金が1億円以下であること

- 売却した年の前後1年以内に、新しいマイホームを購入すること

- 「3,000万円の特別控除」や「住宅ローン控除」と併用はできない

【こんな人におすすめ】

- 売却益が3,000万円を大幅に超える方

- 今より高額な物件に買い替えるため、手元の現金をできるだけ残しておきたい方

所有期間10年超の軽減税率

所有期間が10年を超えるマイホームを売却した場合、「3,000万円の特別控除」を適用した後の利益(課税譲渡所得)にかかる税率が、通常よりも低くなる制度です。

【税率】

- 課税譲渡所得6,000万円以下の部分:14.21%(所得税10.21%+住民税4%)

- 通常の長期譲渡所得税率(5年超所有):20.315%

- この特例は「3,000万円の特別控除」との併用が可能です。

【こんな人におすすめ】

- 所有期間が10年を超えており、かつ売却益が3,000万円を超える方

損失が出た場合の特例

マンションの売却価格が購入価格を下回り、損失(譲渡損失)が出てしまった場合でも、諦める必要はありません。その損失を他の所得と相殺することで、所得税や住民税の還付を受けられる可能性があります。

譲渡損失の損益通算と繰越控除

この特例は、売却によって生じた損失を、その年の給与所得や事業所得といった他の所得から差し引く(損益通算)ことができる制度です。損益通算を行うことで所得の合計額が減るため、納めるべき所得税や住民税が安くなります(すでに納税済みの場合は還付されます)。

さらに、その年に控除しきれなかった損失は、**翌年以降最大3年間にわたって繰り越して控除(繰越控除)**することが可能です。

【主な適用要件】

- 売却した年の1月1日時点で、所有期間が5年を超えていること

- 自分が住んでいたマイホームの売却であること

- 買い換える場合は、新しいマイホームの年末時点での住宅ローン残高があること

マンション購入にかかる税金と費用

マンション購入にかかる税金と費用をまとめると以下の通りです。

| 項目 | 費用の目安 |

|---|---|

| 申込証拠金(購入代金の一部) | 2~10万円が目安 |

| 手付金(購入代金の一部) | 購入代金の5~10%が目安 |

| 住宅ローン関連費用 | 融資事務手数料として3~5万円、もしくは融資額の1~2%前後 |

| 仲介手数料 | ( 購入額 × 3% + 6万円 )+ 消費税 |

| 印紙税 | 1,000円〜6万円 ※売却金額によって変動 |

| 管理費・修繕費 | マンションによるが、平均は2万円前後 |

| 不動産取得税 | 固定資産税評価額×4% |

上記費用以外にも、家具購入費用や水道負担金など無数に購入費用は掛かってきますので代表的な費用だけ紹介しますが、合計費用としては購入代金の5~8%と考えておけば問題ないでしょう。

申込証拠金

申込証拠金とは、新築マンション等の「購入申し込み」をする際に不動産会社に支払う費用のことです。

申込みを撤回する場合は返金され、そのまま契約に至る場合は手付金の一部となります。

なお、中古マンションなどの仲介会社が入る物件は必要のないケースがほとんどで、新築の場合でも近年は申込証拠金が不要な物件もあるので注意しましょう。

手付金

マンション購入にかかる手付金費用です。購入代金の5~10%程度が一般的ですが、売主と買主の合意によって決まるため、これよりも多くなるケースがあります。

最終的には購入代金の一部となります。

なお、支払うタイミングは売買契約時で、契約を破棄する場合は返金されませんので注意しましょう。

住宅ローン関連費用

住宅ローンを組むにあたって、ローンと利息分のお金とは別に、諸費用がかかります。

例えば、住宅ローンの保証料という出費があります。これは、住宅ローンを組むにあたって、万が一払うことができなかった場合に、保証してくれる保証会社に支払うお金のことです。

ローンを組んだタイミングで、現金で一括で払ってしまうか、分割で払うことができます。分割で支払う場合には、保証料にも利息が乗ります。

住宅ローンに関わる諸費用は、保証料以外にも収入印紙代や、金融機関の事務手数料などが発生します。

【住宅ローン関連の諸費用の種類】

|

管理費・修繕費

分譲マンションでは、マンションの管理にかかる費用(管理費)を、毎月払わなければならないケースが多いでしょう。また、将来共有部分が老朽化などで修繕が必要になることを想定し、修繕費用を毎月住人が積み立てる、修繕積立金も毎月支払う必要があります。

基本的には、管理費も修繕積立金も入居後に毎月払うものです。

ただし、マンション購入時に、入居月と翌月分をまとめて前払いで支払う場合が多いため、購入時の諸費用として頭に入れておきましょう。

不動産取得税

不動産取得税は、マンションに限らず土地などの不動産を売買や贈与で取得した場合にかかる税金です。

計算式は以下の通りで、

不動産取得税額=固定資産税評価額×税率

税率は、標準税率は4%ですが、特例により令和9年3月末までは、土地家屋ともに3%となっています。

シミュレーションで買い替えにかかる費用の総額を算出

マンションの買い替えにかかる費用をざっくりシミュレーションをしたい方は、すまいステップの住替え資金シミュレーションがおすすめです。

住替え資金シミュレーションは以下のページから無料で簡単にお試しいただけますのでぜひご利用ください。

マンション購入時にかかる税金の軽減措置と「住宅ローン控除」

マンションを無事に売却できたら、次はいよいよ新居の購入です。新しいマンションを購入する際にも、いくつかの税金がかかります。

しかし、こちらもマイホームの取得を応援するための様々な軽減措置や制度が用意されています。これらを活用することで、購入時の負担を大きく減らすことが可能です。

ここでは、購入時にかかる税金を安くする「軽減措置」と、非常に節税効果の高い「住宅ローン控除」について解説します。

軽減措置

マンション購入時にかかる代表的な税金が「不動産取得税」と「登録免許税」です。どちらも数十万円単位になることがありますが、一定の要件を満たすマイホームであれば、税額を大幅に抑えることができます。

不動産取得税の軽減措置

不動産を取得したときに、一度だけ課税される都道府県税です。本来の税率は固定資産税評価額の3%(※土地・住宅)ですが、以下の要件を満たすことで課税標準から最大1,200万円(新築の場合)が控除されます。

この結果、税額がゼロになるケースも少なくありません。

不動産取得税額=固定資産税評価額×税率

【主な適用要件】

床面積が50㎡以上240㎡以下であること

取得した人が自分で居住するための住宅であること

登録免許税の軽減措置

マンションの所有権を法務局に登記する際にかかる国税です。この税率も、マイホームとしての要件を満たすことで、以下のように引き下げられます。

- 所有権移転登記(中古マンションなど):本来の税率 2.0% → 軽減税率 0.3%

- 所有権保存登記(新築マンション):本来の税率 0.4% → 軽減税率 0.15%

- 抵当権設定登記(住宅ローン利用時):本来の税率 0.4% → 軽減税率 0.1%

数千万円の物件であれば、この軽減措置によって数十万円単位で税額が変わることもあります。

「住宅ローン控除(減税)」とは

住宅ローン控除(正式名称:住宅借入金等特別控除)は、住宅ローンを利用してマイホームを購入した際に利用できる、最も節税効果の大きい制度の一つです。

仕組みは、毎年末の住宅ローン残高の0.7%が、最大13年間(※新築・買取再販の場合)にわたって所得税から直接差し引かれる(控除される)というものです。所得税だけでは控除しきれない場合、一部は翌年の住民税からも控除されます。

【2024年・2025年入居の制度内容】

住宅ローン控除は省エネ性能の高い住宅を優遇する制度に変わっており、住宅の性能によって借入限度額(控除の対象となるローン残高の上限)が異なります。

| 住宅の種類 | 借入限度額(2024・2025年入居) |

|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 |

| ZEH水準省エネ住宅 | 3,500万円 |

| 省エネ基準適合住宅 | 3,000万円 |

| その他の住宅 | 0円(※適用なし) |

【買い替え時の最重要ポイント】:売却益の特例との併用は要注意!

非常に強力な住宅ローン控除ですが、マンション買い替えの際には最大の注意点があります。

それは、売却時に「3,000万円の特別控除」や「軽減税率の特例」を利用した場合、原則としてその年とその前後2年間は、新居で住宅ローン控除を利用することができない、というルールです。

また、「特定のマイホームの買い換え特例」を利用した場合も、住宅ローン控除は適用できません。

売却で大きな利益が出た場合、「売却益の特例」で納税額を減らすのと、「住宅ローン控除」で長期間にわたり税金の還付を受けるのと、どちらが最終的にお得になるか、不動産会社や税理士などの専門家も交えて慎重にシミュレーションする必要があります。

マンションの買い替えで節税する方法と注意点

この章では、マンションの買い替えで節税する方法と注意点について解説します。

マンションを買い替えた後も住宅ローン控除は使える?

結論から言うと、マンション買い替えを行った後も住宅ローン控除を利用することは可能です。

ただし、新築住宅を買った場合の条件、中古住宅を買った場合の条件をそれぞれ満たす必要があるので注意しましょう。

【新築住宅の場合の条件】

- 新築または取得の日から6ヶ月以内に住み、各年の12月31日まで引き続き住んでいること

- 控除を受ける年の合計所得金額が2,000万円以下であること

- 床面積が50㎡以上で、床面積の2分の1以上が居住用であること

- 住宅ローンの返済期間が10年以上であること

- 住み始めた年とその前後2年(計5年)の間に長期譲渡所得の課税の特例などを受けていないこと

新築住宅の条件に加えて、中古住宅では以下の条件が加えられるので注意しましょう。

【中古住宅の場合の条件】

- マンションなど耐火建築物の場合は取得時点で築25年以内であること

- 耐火建築物以外の場合は取得時点で築20年以内、もしくは一定の耐震基準をクリアしていること

- 生計を一(いつ)にする親族などからの購入ではないこと

- 贈与された住宅ではないこと

以上の条件を満たせば、住宅ローン控除を利用することが可能ですが、長期譲渡所得の課税の特例などのほかの特例を受けていると、住宅ローン控除を受けられないことに注意しましょう。

長期譲渡所得などの特例を使うべきか、住宅ローン控除を利用するべきかどちらが得なのかを吟味して利用しましょう。

利益が出たら確定申告が必要

売却して譲渡所得がプラスになった場合は確定申告が必要です。

一般的な納税の手続きは、例えば会社に勤めるサラリーマンの給与等は「年末調整」という形で会社が税金の過不足調整をしてくれます。

しかし、不動産売買の場合は個人の取引によって生まれた利益であるため、必ずご自身で行う必要がある点に注意しましょう。

なお、マンションを売った際に譲渡益が出なかった場合は確定申告は必要ありません。

確定申告が必要か判断する金額は「特例・控除の適用前の金額」

ここで注意点なのですが、譲渡所得税がプラスかマイナスかを判断する際に見る金額は、上で紹介した特例や控除の「適用前の金額」であることに注意しましょう。

つまり、特例を使って譲渡所得がマイナスになり納税する必要がなかったとしても、特例を使う前がプラスであったなら確定申告が必要になります。

というのも、特例や控除を使うためには確定申告の際に申請することが必要だからです。

万が一確定申告が遅れた場合は、無申告加算税・延滞税が課せられるので注意しましょう。

確定申告のタイミング

譲渡所得がプラスになったり特別控除を使う場合は、売却した翌年の2月16日から3月15日までに行います。

(2026年の確定申告期間は、2026年2月16日(月)~3月16日(月)です。※土日祝日に当たる場合は、翌平日になります。)

確定申告は、必要書類を準備し、譲渡所得税を計算、最後に申請書類を提出して終わりますが、税務署に持ち込むだけではなく、インターネットでも行う事ができるので、必要な場合は事前に準備しておきましょう。

マンション住み替え完全ガイド|流れ・注意点・費用まで徹底解説!

まとめ:マンション売るならまずは一括査定!

マンションを買い替えるとき、資金計画を立てることも重要ですが、まずはご自身のマンションがいくらで売れるのかを知ることが大事です。

マンションの売却額の見込みによって、引越し先や今後の資産運用に大きな影響が出ます。

まだマンションの査定を受けていない方は、これを機に一度マンションの査定を依頼してみてはいかがでしょうか。

もちろん査定を受けたからといって必ず売らなければならないということはないので、将来的にマンションを売ることを検討しているのであれば、気軽に依頼してみましょう。

もし「不動産会社を探すのが手間……」「どこに依頼していいか分からない……」とお悩みの方がいらっしゃいましたら、すまいステップの利用をおすすめします。

すまいステップなら、「累計100件以上の不動産売買仲介の実績あり」「市場相場よりも高値での不動産売却の実績あり」などの条件を満たした優良不動産会社のみを厳選してご紹介することができます。

↑こちらから査定を依頼できます!↑

↑こちらから査定を依頼できます!↑