「住み替えを考え始めたけど、何から手を付けたらいいの?」と悩む方は多いのではないでしょうか。

住み替えは、新居を購入するだけでなく、今の家を売却することも同時に進める必要があるため、スムーズに進めるには計画的な準備が欠かせません。

そこで本記事では、住み替えを検討する際にまず考えるべきこと、スムーズに進めるための手順、注意点を詳しく解説します。

「資金計画」「売却のタイミング」「新居の選び方」など、住み替え成功のために押さえておくべきポイントをしっかりとご紹介しますので、ぜひ最後までご覧ください!

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

住み替えで考えること①住み替えの進め方を検討する

住み替えを考え始めたら、住み替えの進め方を検討しましょう。

一般的に住み替えでは、売却と購入どちらかを先に行うことになります。なるべく売却と購入タイミングのラグがない状態が理想ですが、現実的にタイミングを合わせることは難しいからです。

住み替えの方法として「住んでいる家を売ってから新居を買う方法」と「新居を買ってから住んでいる家を売る方法」の2つがあります。

住んでいる家を売ってから新居を買う方法

今住んでいる家を売った後に新居を買う方法があります。今住んでいる家を先に売り出し、売却代金を得てから新居を探し始めるというパターンです。今住んでいる家を売った後に新居を買う方法について、流れやメリット・デメリット、向いている人などから詳しく解説していきます。

流れ

今住んでいる家を売った後に新居を買う方法の流れは以下の通りです。

今住んでいる家を売った後に新居を買う方法の場合、仮住まい先を探す必要があることが特徴です。

メリット

先に今住んでいる家が売れる目途が立つので、新居の予算も決めやすくなります。新居を先に購入してから何年も住んでいた家が売れず、2軒分の固定資産税や維持費を負担し続けるというリスクもありません。

また、今住んでいる家の売却代金を新居の購入資金にすぐに充てられます。

デメリット

今住んでいる家が売れてから新居がすぐに見つからない場合、仮住まいが必要になります。賃貸などに仮住まいする場合は、毎月賃料が発生するので、賃料や仮住まい先への引っ越し費用などを負担することになります。

そのため、今住んでいる家を売った後に新居を買う方法では、今住んでいる家の引き渡しと新居の引き渡しをできるだけ近い日に調整することがポイントとなります。

また、仮住まい先に引越し、仮住まい先で新居を探し、仮住まい先から引っ越すので、2回引っ越しをする必要もあります。

向いている人

住んでいる家を売ってから新居を買う方法に向いている人は、以下のような特徴があげられます。

- 新居の購入資金が手元にない

- 仮住まいにかかるお金を負担してでも今の家を少しでも高く売りたい

- 急いで住み替えしたいわけではない

- 実家で仮住まいができる

特に仮住まいにかかるお金を負担してでも今住んでいる家を少しでも高く売りたい方にはおすすめです。住んでいる家を売ってから新居を買う方法では、今住んでいる家が売れないという焦りを感じることなく、売却にじっくり時間がかけられるからです。

新居を買ってから住んでいる家を売る方法

先に新居の購入をしてから今住んでいる家を売る方法です。先に住み替え先の新居を購入して引越しを済ませた後、今住んでいる家を空き家の状態にしたまま売却することになります。

先に新居の購入をしてから今住んでいる家を売る方法について、流れやメリット・デメリット、向いている人などから詳しく解説していきます。

流れ

先に新居の購入をしてから今住んでいる家を売る方法の流れは以下の通りです。

メリット

先に新居の購入をするので、新居探しに時間がかけられます。先に住んでいる家を売って仮住まい先で新居を探す場合、仮住まいにかかる費用を負担したくないという焦りから、新居選びを妥協してしまうケースがよくあります。

そのため、自分が納得できる新居を安心して探したい方にはおすすめの進め方です。また、仮住まいの必要もないため、引っ越しが1回で済みます。

デメリット

ただし、新居の購入を先行させる場合は、今住んでいる家を大幅に値引きして売ることになるケースも想定して資金計画を立てる必要があります。新居を購入してから何年も家が売れず、2軒分の固定資産税や維持費を負担しなければならなくなる可能性があります。

このような状況を避けるためにも、家の売却価格を値下げするなど買主を見つけやすくする工夫をしましょう。また、一時的に家の2軒持つことになるので、住宅ローンが残っている場合はダブルローンになる可能性があります。

今住んでいる家の住宅ローンを払いつつ、さらに住み替え先の住宅ローンを借り入れる状態のことです。

向いている人

新居を買ってから住んでいる家を売る方法に向いている人は、以下のような特徴があげられます。

- 売却代金をあてにしなくても住み替え先を購入する資金がある

- 住宅ローンが残り僅か または 残っていない

- 良い新居を見つけてから安心して引っ越したい

- 引越しや仮住まいにかかる費用をかけたくない

新居を買ってから住んでいる家を売る方法では、新居の物件探しに時間をかけられるので、妥協せず新居を探せます。

迷ったらで今住んでいる家を売った後に新居を買う方法で進めよう

初めて住み替えを検討する方には、今住んでいる家を売った後に新居を買う方法をおすすめします。

購入計画をしっかりと立てた方が安心なうえ、物件が売れないという心配もなくなります。先に新居を買ってから今住んでいる家を売る場合、家が売れないリスクが伴います。

家を売却して手元にいくら残るか知りたい方は、不動産会社で査定を受けましょう。家の売却にかかる税金・費用などは、売却額によって変わります。正しい手取り額を知るためには、正確な査定額を把握する必要があります。

『すまいステップ』なら、厳選されたエース級の不動産会社から、無料で精度の高い査定を受けられます。以下のフォームを入力して、査定を受けてみましょう。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

【住み替え先別】住み替えの進め方

こんなことを思ってる方も多いと思います。そこで本章では、住み替え先の物件種別にわけて解説していきます。

建売戸建てに住み替える場合

建売戸建てへ住み替える場合、新居を買ってから住んでいる家を売るという流れになることが多いです。

購入したい物件が建設中の建売り戸建てだった場合、購入を希望してから引き渡しまでの期間が非常に短いです。そのため、住んでいる家を売ってから新居を買う予定で売却を進めていても、住んでいる家が売れる前に新居を買うことになるケースが多いようです。

中古戸建てに住み替える場合

中古戸建てへ住み替える場合、住んでいる家を売る日と新居を買う日を近づける可能性が高いようです。

住んでいる家の引き渡し日や新居の決済日が、売主と買主の事情を考慮して調整できるからです。そのため、住んでいる家を売る日と新居を買う日を近づられるケースが多いようです。

注文住宅に住み替える場合

注文住宅へ住み替える場合、住んでいる家を売ってから新居へ住み替えることが多いです。注文住宅の場合、売買契約を結んでから着工にはいり、完成まで約3~4か月かかるため、その間に住んでいる家が売れてしまうことが多いようです。

今住んでいる家を売るタイミングをなるべく注文住宅の完成日に近づけることがポイントになります。

新築マンションに住み替える場合

新築マンションへ住み替える場合、新居を買ってから住んでいる家を売るという流れになることが多いです。新築マンションの場合、人気の物件はすぐに満室になってしまうため、「購入したい!」と思った時に新居の購入を決められる方が多いようです。

中古マンションに住み替える場合

中古マンションに住み替える場合も、新居を買ってから住んでいる家を売るという流れになることが多いです。住んでいる家の引き渡し日や新居の決済日が売主と買主の事情を考慮して調整しやすいので、住んでいる家を売る日と新居を買う日を近づられるケースが多いようです。

住み替えで考えること②家の売却方法を把握する

住み替えを考え始めたら、家の売却方法についても把握しておきましょう。家の売却方法は「仲介」と「買取」の2種類があります。それぞれ、メリットやデメリット、向いている人などが異なります。本章で詳しく解説していきます。

仲介

仲介とは、売主が不動産会社に売却したい家の買主を見つけてもらうことを依頼し売却する方法です。購入者は、不動産会社が見つけた個人となります。仲介は、不動産売却において一般的な売却です。

家を売り出す時の価格は売主自身が設定できるため、買主さえ見つけられれば売却希望価格で売れます。ただし、買主が見つからなければ、売却期間が際限なく伸びてしまうので注意が必要です。

- 売却に時間がかかってもなるべく売却希望価格で売りたい

- 早く手元に現金がほしいわけではない

買取

買取とは、不動産会社に家を直接買い取ってもらい売却する方法です。購入者は、不動産会社になります。

不動産会社が買主を見つける時間や手間がかからないため、仲介よりも約2.5~5.5カ月早く売れます。ただし、買取の場合、売却価格相場が仲介の約6~7割程度です。

- 売却価格が安くなっても早く手元に現金がほしい

- 売却希望時期まで時間がない

住み替えで考えること③住み替えの資金計画を立てる

住み替えを考え始めたら、住み替えの事前に資金計画を立ててください。住み替え計画を立てるためにも諸費用がいくら必要か知りたい方も多いでしょう。この章では、住み替えに必要な費用・税金について解説しています。

家の売却にかかる費用・税金

すまいステップでは、2023年12月28日から2024年1月10日にかけて、戸建て売却の経験者83名・マンション売却経験者95名を対象に「戸建て・マンションの売却にかかった平均費用」についてアンケートを行いました。

家の売却にかかる費用は成約価格や物件種別によって大きく異なりますが、最大で350万円未満です。

家を売却すると、以下のような税金がかかります。

| 項目 | かかる費用・税金の目安 |

|---|---|

| ➀仲介手数料 | 売却価格×3%+6万円+消費税 ※売却価格により税額が決定 |

| ➁印紙税 | 200円~3万円 ※売却価格により税額が決定 |

| ➂抵当権抹消費用 | 土地・建物1つにつき1,000円 |

| ➃譲渡所得税 | 売却した年の1月1日での保有期間によって税率が異なる。 ※保有期間が5年以下なら譲渡所得の39.63% ※保有期間が5年超なら譲渡所得の20.315% |

| ➄その他費用 | 引っ越し費用・司法書士への報酬費(15,000円)など |

参考:国税庁「不動産売買契約書の印紙税の軽減措置」国税庁「譲渡所得(土地や建物を譲渡したとき)」日本司法書士連合会「報酬アンケート結果(2018)」(2023.12.28閲覧)

以下の費用シミュレーターを使って、あなたの不動産を売ったときにかかる費用を算出してみましょう!

「売却価格」「購入価格」「物件の所有期間」「現在住宅として住んでいるか」をそれぞれ入力し、「費用を算出する」ボタンを押すと、売却時にかかる費用が自動で算出されます。

※購入価格が分からない場合は空欄で大丈夫です。

費用の内訳も表示されますので、まずはどんな費用がいくらかかるのかを把握しておきましょう。

また、家の売却にかかる税金について以下の記事で詳しく解説しているので参考にしてください。

家の購入にかかる費用

家購入時にかかる費用には主に住宅購入費と諸経費です。住宅購入費は不動産の種類によって費用は大きく異なります。以下の表をご覧ください。

| 不動産の種類 | 平均購入費 |

|---|---|

| 分譲戸建て | 4,775万円 |

| 分譲マンション | 5,937万円 |

| 注文住宅 | 9,549万円 |

| 中古戸建て | 4,298万円 |

| 中古マンション | 2,936万円 |

参考:国土交通省「令和4年度住宅市場動向調査報告書」(2022年)(2023.12.28閲覧)

購入費だけに注目してみると分譲戸建てと注文住宅が4,472万円と最高額であり、中古マンションが2,393万円で最安値となっています。しかし、値段だけで判断するのではなく、購入後の価値下落予想や建物の耐久性など様々な観点から検討することが必要です。

| 費用項目 | 費用 |

|---|---|

| ➀仲介手数料 | 購入価格×3%+6万円+消費税 |

| ➁印紙税 | 200円~6万円 ※購入価格により税額が決定 |

| ➂融資事務手数料 | 3~5万円+消費税(金融機関により異なる) |

| ➃所有権移転登記費用 | 3000万円戸建てで30~40万前後 |

| ➄抵当権設定費用 | 融資額×0.4% |

| ⑥不動産取得税 | ※物件の条件による |

| ⑦各種保険料 | 火災保険や地震保険など(損害保険代理店による見積もりによる) |

| ⑧その他費用 | 新居購入時の頭金や引っ越し費用など |

新居の購入時に必要な費用を詳しく知りたい方はこちらの記事をご覧ください。

家の売却価格を把握しておこう

資金計画を立てるためにも家がおおよそいくらで売れそうかを事前に把握しておきましょう。住み替えの場合、今住んでいる家の売却代金を住み替え先の購入資金に充てられます。家の売却代金を把握できれば、どれくらい自己資金を用意する必要があるかを把握できます。

手軽に家がおおよそいくらで売れそうかが知りたい方は、不動産一括査定サイトを利用してみてください。不動産一括査定サイトは、パソコンやスマートフォンで家の物件情報を入力するだけで、複数の不動産会社にまとめて査定を依頼できます。

『すまいステップ』なら、お家で24時間いつでも不動産会社に査定を依頼できます。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

住み替えで考えること④住み替え時の費用・税金を抑えるコツを把握しておく

住み替えを考え始めたら、住み替え時の費用・税金を抑えるコツを把握しておきましょう。住み替えは、購入と売却を同時に行うため、さまざまな費用・税金がかかります。

住宅ローン控除

住宅ローン控除とは、マイホームを住宅ローンを利用して取得した場合に、年末の住宅ローン残高の0.7%が、新築住宅等で原則13年、中古住宅で10年間、所得税から控除される制度です。(所得税から控除しきれない分は、一部住民税からも控除されます。)

住宅ローン控除の主な適用条件

- 控除を受ける年の12月31日まで住んでいる

- 床面積が50㎡以上の広さがある ※新築住宅の場合は40㎡以上

- 住宅ローンの借り入れ期間が10年以上である

- 一定の期間内3000万円特別控除・軽減税率の特例・買い替え特例を適用していない

- 2024年1月以降に新築の建築確認を受けた住宅の場合、原則として省エネ基準以上に適合する住宅であること

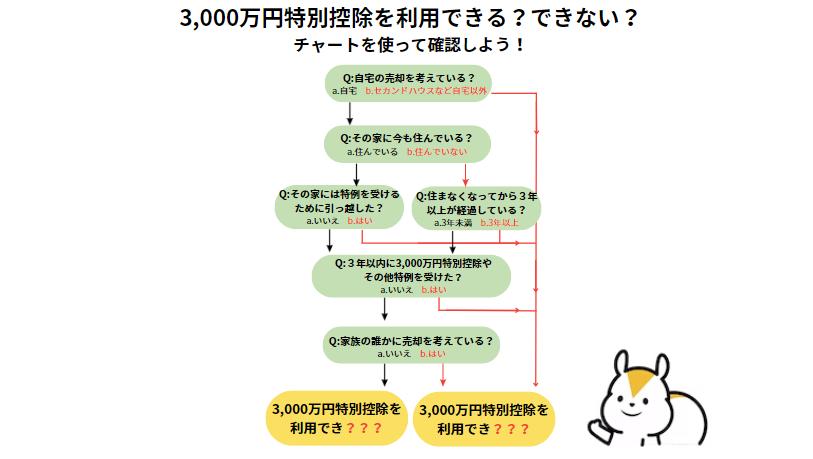

3000万円特別控除

3000万円特別控除とは、マイホームの売却で発生した「譲渡所得」を3,000万円分控除できる特例です。

所有する家などを売って得た利益のことです。譲渡所得は家の売却価格そのものではなく、家の売却価格から必要経費を差し引いた金額です。

通常所有している家を売った時に発生した譲渡所得に「譲渡所得税」という税金がかかります。譲渡所得税は、家の売却時にかかる税金の中で、最も負担が大きいです。3000万円特別控除を適用することで、譲渡所得税を節税できます。

ただし、3000万円特別控除を適用するためにはいくつか条件があるので注意が必要です。

3000万円特別控除の主な適用条件

- マイホームに住まなくなってから3年以内に売る

- マイホームを売るまでにその他の土地を活用して利益を得ていない

- 売った年から3年前までにこの特例を適用していない

- 売主と買主が親子などの特別な関係にない

参考:国税庁「マイホームを売ったときの特例」

買い替え特例

買い替え特例とは、マイホームを売って新しいマイホームに買い換える場合、一定条件を満たせば、譲渡所得税を繰り延べられる特例です。

注意したいのは、税金が免除されるわけではなく繰り延べされるという点です。今回の家の売却では譲渡所得には課税されませんが、次に家を買い替えをした時に繰り延べ分を含めて課税されます。

繰り延べできる金額は、新しいマイホームの購入金額により変わります。買い替え特例の適用条件は以下となります。

売却した家の主な適用要件

- 売却した年の1月1日における所有期間が10年を超える居住用財産

- 売却価格が1億円以下

- 自分が住んでいた家である

買い替えた家の主な適用要件

- 住宅の床面が50㎡(マンションの場合は登記された専有部分の面積のみで判定)以上で、且つ専有面積が500㎡である

- 中古マンション購入の場合は築25年以内である

参考:国税庁「特定のマイホームを買い換えたときの特例」

譲渡損失の損益通算の特例

譲渡損失の損益通算の特例とはマイホームを売って発生した赤字をその年の他の所得から相殺できる特例です。他の所得から赤字分を相殺すると、その年に課税される所得税が抑えられます。

譲渡損失の損益通算の特例の主な適用条件

- その年の所得が3,000万円以下である

- 売却するマイホームの所有期間がその年の1月1日時点で5年を超えている

- 売却するマイホームに10年以上の住宅ローンが残っている

軽減税率の特例

軽減税率の特例とはマイホームの売却で発生した「譲渡所得」を6,000万円以下の部分の税率を下げられる特例です。この特例を適用すると、6,000万円以下の部分の税率が20%から14%になります。

ただし、この特例を適用するためには、以下の条件を満たす必要があります。

- 日本国内にある自分が住んでいる家屋を売るか、家屋とともにその敷地を売ること。

※以前に住んでいた家屋や敷地の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 - 売った年の1月1日において売った家の所有期間がともに10年を超えている

- 家を売る年の前年および前々年に軽減税率の特例の適用していない

- 売った家屋や敷地についてマイホームの買換えや交換の特例など他の特例の適用を受けていないこと。

※3,000万円特別控除と軽減税率の特例は併用できます。 - 親子や夫婦など「特別の関係がある人」に対して売ったものでないこと。

参考:国税庁「マイホームを売ったときの軽減税率の特例」

住み替えで考えること⑤住宅ローンが残っている場合の対処法を知っておく

住み替えを考え始めたら、住宅ローンが残ったまま住み替えをする場合の対処法を把握しておきましょう。

今住んでいる家の売却代金や手持ちの自己資金で住宅ローンを一括返済することで住み替えられます。一般的に、家を売却する際には、住宅ローンを完済して抵当権を抹消しなければいけません。

住宅ローンの支払いが滞った場合に金融機関が不動産を担保できる権利です。

抵当権が設定されている家は、住宅ローンを完済しない限り金融機関の許可なく売却できません。今住んでいる家の売却代金や手持ちの自己資金などで残っている住宅ローンを一括返済できれば、家が売却できます。

ただし、住宅ローンの残債の返済に充てる資金が足りなくても、様々な制度を利用することで住み替えできます。本章では、住み替え時に利用できる各種制度について解説していきます。

住み替えローン

住み替えローンとは、今住んでいる家の売却価格や自己資金で住宅ローンを返しきれない場合に、住宅ローンの残債と新しい家の購入資金をまとめて借り入れできるサービスです。

住み替えローンについて、以下の記事で詳しく解説しているので参考にしてください。

つなぎ融資

つなぎ融資とは、住んでいる家が売却できるまでの間、新居の購入費用の融資を短期間で受けられるサービスです。今住んでいる家を売却できたら、売却代金でつなぎ融資を一括返済します。

ただし、つなぎ融資の金利は、一般的な住宅ローンよりも高く設定されていることがほとんどです。つなぎ融資について、以下の記事で詳しく解説しているので参考にしてださい。

ダブルローン

ダブルローンとは、住宅ローンの残債がある状態で新たな住宅ローンを組む二重ローンです。住宅ローンは基本的に1つしか利用できませんが、一定の条件を満たせば、住宅ローンの残債がある状態で新たに住宅ローンを決めます。

年収、完済時の年齢、2つの住宅ローンを支払った時の返済比率等を考慮しながら審査を行うため、一般的な住宅ローンよりも借り入れの審査が厳しいです。以下の記事では、ダブルローンを詳しく解説しているので参考にしてください。

任意売却する

住宅ローンの残債を家の売却代金と自己資金で完済できない場合、任意売却して住み替える方法があります。任意売却とは、住宅ローンが完済できない状態でも債権者である金融機関の合意を得て売却する方法です。

金融機関の合意を得ること以外は、通常の売却と変わらず、迅速に費用をかけずに売却できます。ただし、任意売却をすると信用情報のブラックリストに載ってしまいます。

以下の動画で任意売却について解説しています。

住み替えで考えること⑥住み替えのスケジュールを立てる

住み替えにかかる期間を正しく把握しておらず、「思ったよりも時間がかかってしまった」などの失敗がよくあります。また、お得に住み替えをするのにおすすめのタイミングがあります。

本章では、住み替えにかかる期間やおすすめのタイミングについて詳しく解説していきます。

住み替えにかかる期間

一般的に住み替えにかかる期間は約6か月~1年程度といわれています。すまいステップでは、住み替えの経験者100名を対象に「住み替えにかかった期間」についてアンケートを行いました。

住み替えにかかった期間は『6か月以上1年以内』の方が最も多い結果となりました。このことを知らずに住み替えのスケジュールを立ててしまうと、「希望時期に間に合わなかった」「購入や売却を急いでしまい妥協してしまった」といった失敗をするリスクがあります。

住み替えのおすすめのタイミング

住み替えを売却したい物件が高く売れるタイミングや費用・税金が抑えられるタイミングでできたらいいですよね。

物件が高く売れるタイミング

- 売却したい物件が築20年以内

税金が抑えられるタイミング

- 家を購入してから5年以上経った

物件が高く売れるタイミングは、築年数が関係しています。

公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2022年)」をもとにすまいステップ編集部がグラフを作成(2024.1.31閲覧)

公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2022年)」をもとにすまいステップ編集部がグラフを作成(2024.1.31閲覧)

戸建て・マンションともに築20年を境に売却価格相場が大きく下落します。そのため、売却したい物件が築20年を超える前に住み替えをすることをおすすめします。

先ほど紹介した譲渡所得税の税率が家の所有期間によって変化します。家を売る年の1月1日現在で所有期間が5年を超える場合、「長期譲渡所得」の税率20.315%が適用されます。所有期間が5年以下の場合は、「短期譲渡所得」の税率39.63%が適用されます。

| 譲渡所得の種類 | 所得税率 | 住民税率 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得 (所有期間5年以下の場合) | 30.63% | 9% | 39.63% |

| 長期譲渡所得 (所有期間5年超の場合) | 15.315% | 5% | 20.315% |

参考:国税庁「長期譲渡所得の税額の計算」「短期譲渡所得の税額の計算」

そのため、家の所有期間が5年以上になったタイミングで住み替えできれば、税金が抑えられます。以下の記事では、住み替えのタイミングについて詳しく解説しています。

まとめ

住み替えを検討している方は、まずは今住んでいる家の査定価格と住宅ローンの残債を確認しましょう。

最悪の場合、家の売却ができなくなってしまうので、住宅ローンの残債を確認しておきましょう。

また、住宅ローンの残債は一般的に家の売却代金で完済します。家の売却代金で住宅ローンの残債が完済できない場合、自己資金等で返済する必要があります。

そのため、家がおおよそいくらで売れるのかを事前に調べて、住宅ローンの残債をどれくらい返済できそうか把握しておく必要があります。

「家がおおよそいくらで売れそうか」を調べる方法として「不動産一括査定サイト」がおすすめです。不動産一括査定サイトは、パソコンやスマートフォンで家の物件情報を入力するだけで、家がおおよそいくらで売れそうかを知れます。