3,000万円特別控除とは、自宅を売った際に生じた売却益(譲渡所得)から最大3,000万円を控除でき、譲渡所得税を抑えることができる制度です。

この特例を適用するには、一定の条件が設けられています。本記事では、3,000万円特別控除について分かりやすく説明します。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

3,000万円特別控除とは

3,000万円特別控除とは、自宅を売った際に生じた売却益(譲渡所得)から最大3,000万円を控除でき、譲渡所得税を抑えることができる制度です。

譲渡所得=売却価格-(取得費+譲渡費用)

売却価格:家が売れた金額

取得費:家を購入・取得した時にかかった費用(家の購入代金・建築代金・購入時に支払った税金や仲介手数料など)

譲渡所得:家を売却するためにかかった費用(売却時に支払った仲介手数料・印紙税など)

つまり、譲渡所得が3,000万円以下で、且つ、適用条件を満たしている場合は、特例が適用され譲渡所得税がかかりません。

また、控除を適用させるためには、売却の翌年に確定申告をする必要があります。

不動産の売却を考えているのであればすまいステップの一括査定サービスがおすすめです。すまいステップなら一度に複数の不動産会社に査定依頼が可能です。完全無料のサービスなので、お気軽にご相談ください。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

3,000万円特別控除の適用条件

ここでは、3,000万円特別控除の適用条件について、詳しく説明します。

現在居住中の家や土地、マンションの売却

3,000万円特別控除を受けるための条件として大前提にマイホームの売却になります。

自分が住居目的として実際に住んでいた家やマンション、土地を売却した際の利益に対してのみ特別控除が受けられます。

住まなくなってから3年経過した年の12月31日までに売却している

今現在、住居用として利用していない、住んでいない家であっても、住まなくなってから3年が経過した土地の12月31日までの売却であれば、3,000万円特別控除が適用できます。

売却までに一定の期間が設けられている理由に、売却期間が関係します。家を売りに出してから売却するまでの期間は一般的に3ヶ月~6ケ月程度と言われています。

ただし、不動産の種類によって平均の売却期間は異なり、売却期間が1年~2年と長期に渡る場合もあります。

この特例を受けることだけを目的として入居した家ではない

3,000万円特別控除は、原則、空き家に対しては適用されません。よって、空き家の売却を考える際、一時的に住居用として空き家に移り住み、控除の条件を満たそうとした場合はこの特例を受けることはできません。

例えば、空き家Aを譲渡する直前に、自宅である家屋Bから空き家Aに生活拠点を移し、空き家Aを売却後、また自宅である家屋Bに戻った場合。

この場合は、空き家Aへの入居は特例を受けるためだけの目的と判断され、「3,000万円特別控除」の適用を受けることはできません。

別荘やセカンドハウス、仮住まい目的の住宅ではない

先述した通り、3,000万円特別控除はマイホームの売却に限ります。

よって、別荘やセカンドハウスなど、住居目的以外で購入した家の売却には特例を受けることができません。

3年以内に3,000万円の特別控除やその他の特例を受けていない

3,000万円特別控除は、何度も利用できますが、3年に一度しか利用できません。

また、3,000万円特別控除と併用できる特例、できない特例があります。例えば住宅ローン控除との併用はできません。

買主が配偶者や兄弟、親族および法人ではない

売却の譲渡先が、配偶者や兄弟、親族、法人の場合は3,000万円特別控除を受けることはできません。

ただし、適用条件の兄弟とは「生計を共にする」兄弟であって、生計が別々であれば買主が兄弟であっても控除を受けることができます。

3,000万円特別控除が適用可能か確認してみよう!

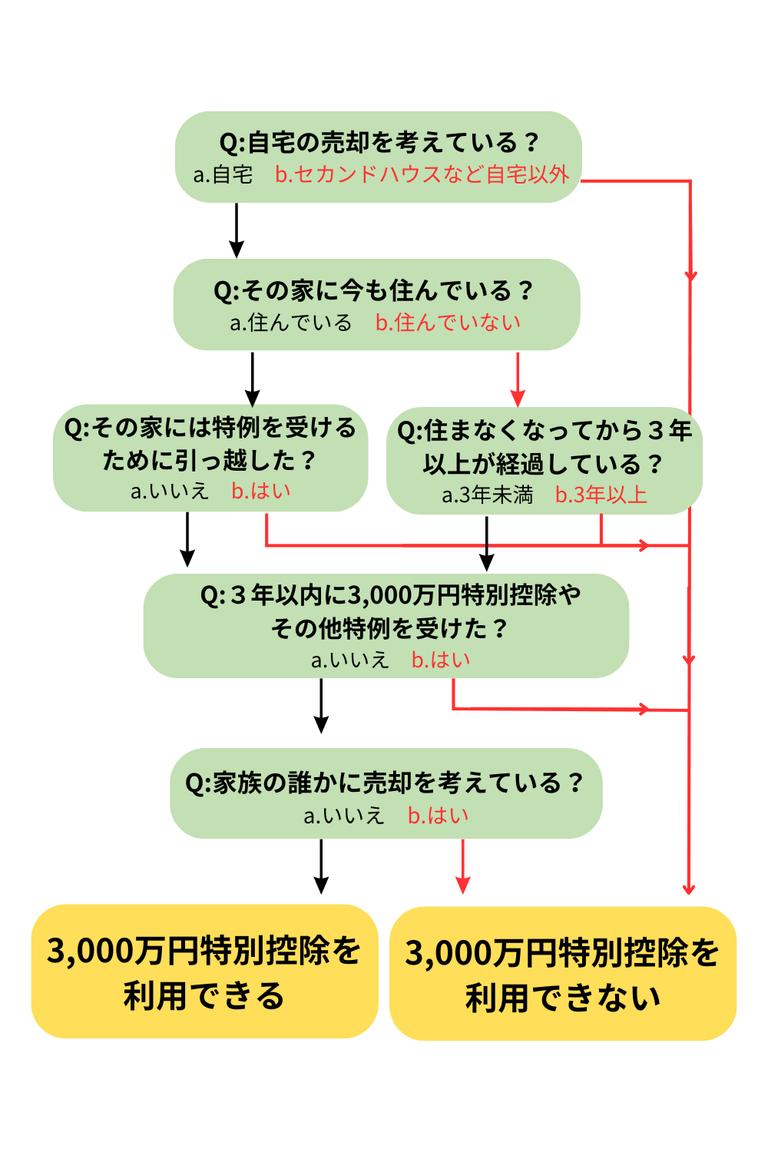

3,000万円特別控除が適用させるかどうかは、以下のチャートで確認できます。

3章以降では、適用条件についてさらに詳しく解説します。

3,000万円特別控除の必要書類や申請期間

3,000万円特別控除を受けるには、確定申告が必要 であり、所定の書類を準備して税務署へ提出する必要があります。

必要書類一覧

- 確定申告書B(税務署で入手または国税庁のWebサイトからダウンロード)

- 分離課税用の申告書(第三表)(譲渡所得がある場合に必要)

- 譲渡所得の内訳書(売却価格や取得費、経費を記載)

- 売買契約書の写し(売却時の契約内容を確認するため)

- 登記事項証明書(不動産の所有者や売却の履歴を証明)

- 住民票の写し(売却した家に住んでいたことを証明)

- 3,000万円特別控除の適用条件を満たす書類(例:住んでいたことが分かる資料)

申請のポイント

3,000万円特別控除を活用すると売却益が3,000万円以下の場合、税金がかからない可能性がある ため、条件を満たすかしっかり確認し、適切に申告しましょう。

- 売却した翌年の2月16日~3月15日の確定申告期間内 に税務署へ提出する。

- 売却した不動産がマイホーム(居住用財産)であることが条件 なので、住民票などで証明が必要。

- 申告漏れがあると控除が適用されないため、必要書類を事前に確認しておくことが重要。

【状況別】3,000万円特別控除が適用されるケース

ここでは、3,000万円特別控除が適用されるかどうか、状況ごとに説明します。

建物を取り壊して売却したケース

現在、住んでいる家を取り壊した後に、土地を売却する場合も3,000万円特別控除の対象になります。

建物を取り壊した場合には、1年以内に売買契約をすることと、住まなくなってから3年目の年末までに引渡しをすれば、特例が利用できます。

ただし、売買契約が成立する前に対象の敷地を駐車場や賃貸などで人に貸してしまうと、適用除外になります。

共有名義の不動産を売却したケース

共有名義の不動産であれ、自分たちが住んでいる家を売却する場合は3,000万円特別控除の対象になります。

売却後、それぞれの持分に対して特例を申請します。そのため、各自が確定申告をする必要があります。

賃貸併用住宅を売却したケース

住んでいる建物の一部を賃貸として貸し出している賃貸併用住宅を売却する場合も、3,000万円控除の対象となります。ただし、控除を受けられるのは、居住用家屋の部分に限ります。

建物の一部が店舗になっている店舗併用住宅の場合も、控除の対象となります。賃貸併用の場合同様、適用されるの居住用家屋の部分に限ります。

相続した空き家を売却したケース

被相続人が死亡し、空き家になった不動産を相続した場合は以下の条件を満たす場合「空き家に係る譲渡所得の特別控除の特例」が適用され、譲渡所得から最大3,000万円を控除するというものです。

- 亡くなられた方が1人で暮らしていた家であること

- 昭和56年5月31日以前に建築された家屋(旧耐震基準)の場合は、売却時に現行の耐震基準を満たすか、家屋を取り壊した敷地のみであること

- 相続から売却までずっと空き家であった事

- 売却する空き家は耐震基準を満たしているか更地である

- 亡くなられた日(相続発生日)から3年を経過する日の属する年の12月31日までの売却であること

- 売却代金が1億円以下であること

- 親子や夫婦など特別な関係の人以外への売却であること

自分が相続人となった空き家の場合、被相続人が生前、住んでいた家であることが前提条件です。一時的に誰かが住んだり、建て替えを行ったりすると適用されません。

適用されないケース

3,000万円特別控除が適用されるのは主に以下のケースです。

- 貸しに出している不動産を売却するケース

- 空き家になった不動産を売却するケース

3,000万円特別控除が受けられるのは前提として居住中の家や土地、マンションに限るため、貸しに出している不動産を売却するケースでは3,000万円特別控除は適用されません。

また、以前住んでいた家であっても、空き家になった後売却するケースでは3,000万円特別控除は適用されません。

ただし、住まなくなってから3年目の年末までに引渡しをすれば、特例が利用できます。

3,000万円特別控除は、自宅を売却する際、ほとんどの場合で使えます。この特例を使え場、多くの場合で譲渡所得税がかかりません。

また、3,000万円特別控除を適用させるには、自宅を売却した翌年に確定申告をする必要があります。