住宅ローンが苦しいときは金融機関に相談しましょう。必ず対処できる方法があります。

また、家計を見直して資金計画を立て直すことも大切です。

この記事では、住宅ローンの返済が苦しくなってしまう原因や、の対処方法について解説していきます。

住宅ローンが苦しい場合に対策できる対処方法

- ローンの返済のスケジュールを組み直す

- 生活水準を見直す

- 任意売却を行う

- 自己破産を行う

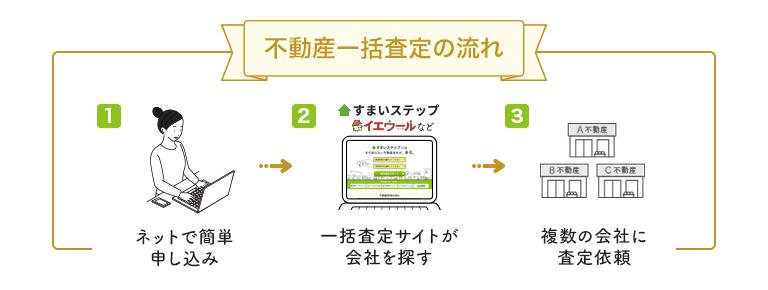

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

一括査定であなたの家の適正価格が分かる

今の価格が届く!

無料診断スタート

住宅ローンの返済が苦しいよくある理由

住宅ローンの返済が苦しい状況にある方は、返済が難しくなっている理由を把握しておくことも大切です。

なぜ審査に通ったにもかかわらず、住宅ローンの返済が苦しくなってしまうのか、その理由はいくつか存在します。

とくに、審査に通りやすい人は、借りることができる金額も高額になることが多いので、返済金額も高額になる場合があります。

住宅ローンは貸倒率が低く高額でも貸してくれる

ローンにはさまざまな種類が存在しますが、住宅ローンは貸倒(回収できず損失となる)率の低いローンです。

それに加え、年収が高く安定している人や、職業によってはさらに貸倒率は低くなります。そのため、適正な借入額よりも、多く貸してくれる場合もあります。

公務員や医者、会社経営者などは、安定した収入や退職金などから、貸倒する可能性が極めて低いため、高額なローンの審査も通ることが多いのです。

したがって、審査は通ったものの返済額が高額のため、返済が苦しくなってしまう場合があります。

生活環境などが変わってしまう

ローンの返済が苦しくなってしまう理由で多いことは、生活環境の変化です。

住宅ローンの返済計画を立てたときよりも、生活環境が大きく変わってしまうと、返済が苦しくなってしまう場合があります。生活環境の変化には、さまざまなものがあります。

収入の減少

住宅ローンの返済が苦しくなる理由として、最も多いのが収入の減少です。給料自体が少なくなってしまうことも多いですが、残業が減ってしまい残業手当が少なくなる場合もあれば、ボーナスがカットされてしまうこともあります。

自分の収入でなくても、配偶者の給与が減ってしまったり、事情があって働けなくなったりすることも考えられます。昇給による給料アップや、ボーナス、残業手当なども加味して住宅ローンの契約をしていれば、そうした収入の減少は、住宅ローンの返済に大きく関わってきます。

もしくは健康状態が変化して思うように働けなくなる可能性もあります。

これは誰も予想できないことではありますが、そうなった時にどうするかを考えてローンを組むか、きっと自分は大丈夫と何も考えずにローンを組むかによって、その後の生活に大きな差が生じることになります。

教育費の増加

子供がいる家庭では、教育費が必ず発生します。子供の教育費は、義務教育までは国や市が負担してくれることも多いですが、まったくかからないわけではありません。

習い事や進学などの養育費に加えて周りの人との付き合いも変化します。親御さん同士の付き合いも増えるでしょうし、毎年のイベント毎に出費も増えます。

さらに、高校や大学などの進学となると、莫大な教育費がかかり、子供が多ければさらに多くの教育費が必要になってきます。こうした教育費の増加で、住宅ローンの返済が苦しくなる場合もあります。

介護費用が発生

自分の家族が重病になったりした場合には、介護費用が発生することも。妻や子供、両親が突然体調を崩せば、医療費や介護費用などがかかります。

軽度であれば少ない出費で済みますが、重度であればヘルパーを依頼したり、医療施設から遠方の場合は交通費が発生したりします。こうした介護費用で、住宅ローンの返済が苦しくなる場合があります。

定年後の収入の減少

住宅ローンの完済を、定年後にしている人は多くいます。定年後は現職時と比べ、収入が大幅に減ってしまいます。

パートなどをしていなければ、収入が年金のみとなるため、年金収入のみで住宅ローンの返済をしようと思うと、苦しくなってしまいます。返済金額によっては、パート収入だけでは足りず、フルタイムで働く必要もあります。

住宅ローンが苦しくなったらやるべき対策方法

住宅ローンの返済が苦しくなり、滞納してしまうと最悪の場合、競売にかけられ自宅を強制的に取られてしまいます。

住宅ローンの返済が難しくなったら競売を避けるために、これから紹介する対策を実践しましょう。

対策①:返済のリスケジュールを依頼

住宅ローンが払えなくなった時に最も重要なことは、ひとりで悩まずとにかく早く借入先金融機関に相談することです。

いくら苦しくても滞納するととさらに苦しい状況に陥ってしまい、滞納前であれば改善できたような状況も変えることができなくなります。

相談が遅れて後悔しないよう、必ず住宅ローンが払えなくなる前に金融機関に相談し返済計画の見直しを依頼しましょう。

金融機関としては、今の返済がきついために滞納されるより、長期にわたって返済してもらった方が良いのです。

具体的に相談できる内容は、

- 一定期間、月の返済額を軽減

- ボーナス払いの中止もしくは減額

- 返済期間の延長

- 一定期間の返済猶予

のいずれかとなります。

リスケジュールを相談したからといって必ずが認められるわけではありませんが、何もせずに手をこまねいているよりはいいでしょう。

万が一、返済計画の変更ができない場合は「返済猶予」を依頼するのも1つの手です。

返済猶予とは、一定期間を金利のみの返済でつなげる方法です。

近年は金融機関も積極的に返済相談に応じてくれるようになってるので、融資を受けている金融機関のまずは相談することから始めましょう。

対策②:生活水準を見直す

住宅ローンの条件変更して当面の危機を乗り切ったとしても、収支が安定しないと根本的な解決にはなりません。

収入をすぐに増やすことが難しいのであれば、生活水準を見直し支出削減する必要があります。

住宅購入の前後で収支が悪化しているなら、支出で削れる部分はないか生活水準を見直して明確な返済計画を立ててみましょう。

携帯電話の通信費用、光熱費や食費などを見直すだけでも、意外浮くお金は多いはずです。

対策③:任意売却

任意売却とは、住宅ローンが残っている状態でも、金融機関の合意を得て不動産を売却できる方法です。

通常はローンを滞納すると競売にかけられ、強制的に住宅を引き渡さなければならなず、要望などはほとんど聞いてもらえないでしょう。

しかし、任意売却は通常の不動産の売買とほとんど変わらない仕組みで、住宅を売却することができ、競売に比べて売却価格も高くなる可能性が高いです。

ただし、任意売却を行うには金融機関や連帯保証人の同意が必要になり、同意が得られない場合は任意売却できません。

任意売却を許可されたとしても、交渉期間が長くなることもあり、売却するまでの期間がかかるかもしれません。

なるべく利用は避けたいところですが、どうしようもない場合の最終手段として覚えておきましょう。

任意売却を行う場合は手続きを早めに済ませる

ローンを滞納している場合は、半年ほどで競売の手続きがスタートしてしまい、競売が開始されると任意売却をすることは難しいです。そのため、任意売却の手続きは早めに済ませましょう。

任意売却の流れは、専門業者に依頼して債権者と交渉し、任意売却の許可をもらってから売却の手続きを進めていきます。手間や時間がかかるため、ローンの支払いが難しいと感じた時点で、早めに任意売却を検討しましょう。

対策④:自己破産

自己破産とは、地方裁判所に申し立てを行うことで債務をゼロにできる制度です。申し立て時点で保有財産の多くを提供することになりますが、無理な債務返済から解放され、経済的に再スタートを切ることができます。

ただし、自己破産の制度を利用すると住所氏名が「官報」に掲載される、クレジットカードが使えなくなる特定の職業に就けなくなる、といったデメリットもあるります。よって「ローンが苦しくてどうしようもない」と切羽詰まった最終段階の対策として覚えておきましょう。

住宅ローンの返済が苦しくて、滞納してしまったらどうなる?

さまざまな理由により、住宅ローンの返済が苦しく返済に困っている人は少なくありません。

ただし、自宅に住み続けたいなら住宅ローンの延滞は厳禁です。まず住宅ローンを滞納した場合どのような問題が生じるか大まかな流れを見ていきましょう。

延滞1∼3カ月:督促状が届く

住宅ローンの返済が遅れ1~3カ月程度経過すると、銀行などの金融機関から「通知書」が届きます。

ローンの返済は通常、銀行口座から引き落とす形で行わらます。口座に十分な残高がなく、引き落としができない場合、融資元である金融機関はローンの借り手に対して返済の連絡を行います。

ただし、手違いで引き落とし口座のお金が足りないというトラブルは誰にでも起こる可能性があるので、最初の通知は簡易的文面のみです。

ところが滞納が2回~3回続くと直接電話で支払催促される事も増え、支払いが無い場合はローン残債額や利息、遅延損害金の一括返済を求める内容の催告書が届くようになります。

延滞4カ月∼:代位弁済

返済できない期間が4カ月以上続くと、次に期限の利益の喪失通知書が届きます。

「期限の利益」とは、住宅ローンを毎月分割して支払う借入者の権利のことです。つまり、期限の利益の喪失通知書が届くと住宅ローンの支払が滞ると分割してローンを支払える権利を無効になります。

「期限の利益」を失ってしまうと、ローンの借り手は負債を一括返済しなければなりません。一括返済ができない場合は、次の段階として「代位弁済」へと進みます。

万が一借り手がローンを返済できなくなった場合、代わりに一括返済するのが保証会社の役割です。これを「代位弁済」といいます。

金融機関は「借り手から返済を受けるのは難しい」と判断すると、返済を保証している保証会社に対して、ローンの一括返済を求めます。

代位弁済が行われたことで、今後はお金を返す先が金融危難ではなく保証会社に変わります。

ブラックリストにも載る

住宅ローンを滞納を3ヶ月以上滞納すると信用情報機関のブラックリストに登録されてしまいます。

ブラックリストに載ると、クレジットカードの利用ができなくなるだけでなく、住み替え時のローンも組めなくなります。ブラックリストの登録が消えるには5年以上かかるので、その間生活に支障が出てくるでしょう。

延滞6カ月∼:競売にかけられる

それ以降、保証会社と話し合いの機会が設けられ返済計画を立てていくことになります。

この話し合いを持っても解決しなければ、保証会社は最終手段として裁判所に競売の申し立てを行います。

競売とは、一番高い金額で入札した人が、落札・購入する売却方法で、自宅を強制的に売却されることを指します。

また、競売手続きが進んでしまうと、任意売却の申請をしてもそこから手続きを差し戻すことは難しくなります。

その後、競売にかけられ、自宅が売却されてしまうという流れになります。

競売に自宅が売却される場合は相場7割程度の価格でしか売れず、競売によって返済しきれなかった分の返済義務は残ります。

住宅ローンの返済が苦しい時どこに相談する?

住宅ローンの返済が苦しいと感じたら、誰に相談すればいいのか迷うところです。

この章では住宅ローンの返済に行き詰まったときに相談できる専門家を紹介します。

それぞれ思惑や得意・不得意があるので、よく理解した上で相談することが大切です。

融資元の金融機関

融資元の金融機関に相談すると、返済計画の見直しを提案してくれることがあります。

ただし、金融機関の提案は、債務者によって問題の根本的な書行けるに足りないケースがあります。例えば、ボーナス返済を無くせば、他の月の返済分が増えることになります。

債務者の収入が一時的に落ちているだけなら意味のなる提案で鵜sが、落ち込みがいつ終わるか分からない状況なら、問題を先送りにしているだけです。

とわいえ、住宅ローンの返済に行き詰まったとき金融機関に相談することは「債務者として延滞を重大なこととして認識してます」という意思表明になり、誠意を示すことができます。

先に誠意を示しておけば、、任意売却や債務整理の交渉が円滑にまとまりやすいので、住宅ローンの返済が対応したら、自分から金融機関に連絡を入れて、なるべく早めに訪問することをオススメします。

弁護士・司法書士

金融機関から法律用語が多数並んだ督促状や催告書が届いたら、弁護士や司法書士など法律の専門家に相談するのも1つの手です。

しかし、弁護士等は「依頼人が自己破産してくれないとお金にならない」という経済的な損得に基づく判断をする可能性があり、どんな案件でも「自己破産ありき」のアドバイスをするかもしれません。

一方で、弁護士や司法書士は国から資格を得て仕事をしている専門家なので、一定以上の信用はできる貴重な相談先であることは間違いありません。

任意売却専門会社

住宅ローン破綻に対して任意売却という解決策に特化した専門会社です。

債務を抱えている人の不動産売却を専門としているため、金融機関との交渉や債務者のニーズに合う提案を得意とします。

特に、債務者のニーズは「住み続けたい」「引越し費用が欲しい」「引越しまでの猶予期間がほしい」「生活準備金がいる」など耐用なので、それに応えられる引き出しの多さは任意売却専門会社ならではです。

ただし、解決策が任意売却に限られるため、住まいを手放さなくてもいいケースでも、任意売却を勧められるかもしれないので注意してください。

住宅ローンの悩みを減らして快適なマイホーム生活を

住宅ローンの返済が苦しくなる理由は、家庭によってさまざまです。収入が減ってしまったり、教育費が必要になってきたりと、住宅購入時と環境が大きく変わることがほとんどです。まだ住宅を購入していなければ、今から返済計画を見直すこともできますが、すでに購入している場合は、現状の住宅ローンと完済まで付き合っていかなければなりません。

もしも住宅ローンの返済を苦しいと感じたら、どのくらい足りていないのか、何か削れるものはないのかなど、一つずつ悩みを解消していきましょう。また、家庭内だけで抱え込まずに専門家に相談することで、新たな解決策が見つかることもありますし、知識があるため安心です。住宅ローンの悩みを一つでも減らして、快適なマイホーム生活を送りましょう。