不動産を売却すると、売却価格の金額が売主に支払われます。

不動産売却でかかる税金は、この収入金額に対してではなく、「売却益」に課されます。

本記事の解説をチェックして、納税に備えましょう!

不動産売却時に使える税金対策の特例や控除を知りたい方は、あわせてこちらもご覧ください。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

一括査定であなたの家の適正価格が分かる

今の価格が届く!

不動産売却益とは

「家を売ったら、数千万円という大きなお金が手に入るけど、まさかこの全額に税金がかかるの?」

不動産の売却を考え始めたとき、多くの方がこのような不安を抱きます。

ご安心ください。不動産売却では「売却して手に入ったお金の全額」に税金がかかるわけではありません。

税金の対象となるのは、売却価格から不動産を買ったときにかかった費用などを差し引いた、最終的な「儲け」の部分だけです。

この最終的な儲けのことを「不動産売却益(ふどうさんばいきゃくえき)」と呼び、税法上は「譲渡所得(じょうとしょとく)」という正式名称で扱われます。

まずは、この不動産売却益(譲渡所得)がどのように考えられているのか、基本的な仕組みを理解しましょう。

不動産売却益の基本的な考え方

不動産売却益は、非常にシンプルに言うと以下の計算式で表せます。

例えば、4,000万円で家が売れたとしても、その家を買ったときの費用や、売るために不動産会社に支払った仲介手数料などの経費が合計で3,800万円かかっていた場合、不動産売却益は200万円となります。

税金はこの200万円に対してかかる、という仕組みです。もし経費の合計が売れた金額を上回り、儲けがゼロまたはマイナス(赤字)になった場合は、原則として税金はかかりません。

まさにその通りです。

では、この計算に出てくる「経費」とは具体的に何を指すのでしょうか?

次の章で、不動産売却益を正確に計算する方法を詳しく見ていきましょう。

複数の不動産会社に査定を依頼し、査定結果を比較することで、より高い値段での売却を目指しましょう。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

一括査定であなたの家の適正価格が分かる

今の価格が届く!

不動産売却益の計算方法

不動産売却益の正確な計算式は以下の通りです。

売却価格とは

「売却価格」とは、不動産を売却して、支払われた金額のことです。

譲渡価格、譲渡収入金額などとも呼ばれます。

取得費とは

「取得費」とは、売却した不動産を「取得した時にかかった各種費用」のことです。

取得費として計上できる主な費用は、次の通りです。

取得費になるもの

- 売却した不動産を購入した時の代金

- 建物の建築にかかった代金

- 不動産購入時の仲介手数料

- 購入時に支払った税金

- 設備費

- 土地の改良費

- リフォーム費用 など

より詳しく知りたい方は、国税庁ホームページの「No.3252 取得費となるもの」をご覧ください。

※減価償却とは

建物や各種設備は経年によって劣化するため、消耗した部分の価値を計算で差し引く必要があります。これを、「減価償却」といいます。

土地の場合は購入代金がそのまま取得費に加算できますが、中古の建物については、購入代金から減価償却費相当額を差し引かなければなりません。

- 減価償却の計算方法についてはこちらをクリック

減価償却費の計算方法

減価償却費の計算は以下の通りです。

減価償却費=建物の購入価格×0.9×償却率×経過年数減価償却費を算出する際には、建物の購入価格のほかに、償却率や経過年数を調べなければなりません。

償却率は建物の構造や耐用年数によって異なります。建物の構造 耐用年数 償却率 鉄骨鉄筋コンクリート造

鉄筋コンクリート造70年 0.015 れんが造

石造

ブロック造57年 0.018 金属造

・骨格材の肉厚4mm超

・骨格材の肉厚3mm超4mm以下

・骨格材の肉厚3mm以下51年

40年

28年0.020

0.025

0.036木造

合成樹脂造33年 0.031 木骨モルタル造 30年 0.034 以下の例で、計算してみましょう。

購入価格:5,000万円

建物の構造:木造

経過年数:23年例の場合、木造のため償却率は0.031になります。これをもとに減価償却費を計算していきます。

5,000万円×0.9×0.031×23年=32,085,000円減価償却費は3,208万5,000円になります。

譲渡費用とは

「譲渡費用」とは、不動産を売却した時にかかった費用のことです。

譲渡費用として計上できる主な費用は、次の通りです。

譲渡費用になるもの

- 不動産会社に支払った仲介手数料

- 印紙税

- 売却のために支払った建物の取壊し費用

- 売却のために支払った立退料 など

より詳しく知りたい方は、国税庁ホームページの「No.3255 譲渡費用となるもの」をご覧ください。

控除金額とは

「控除金額」とは、課税の対象となる売却益(譲渡所得)から、差し引くことのできる金額です。

所得税は、売却益に応じて課税されるので、売却益の金額が小さくなると、課税額も少なくなります。

税法には、政策上の様々な目的から、条件を満たすと控除を受けられる特例が設けられています。

不動産売却益にかかる税金

不動産売却益(譲渡所得)には、「譲渡所得税」がかかります。

譲渡所得税とは

不動産売却益(譲渡所得)に応じて課される、以下の3つの税金の総称です。

- 所得税

- 住民税

- 復興特別所得税

所得税は国に、住民税は自治体に納める税金です。

2037年(令和19年)12月31日までは、所得税額2.1%分の復興特別所得税も合わせて国に納めます。

売却価格よりも取得費や譲渡費用、控除金額が上回り、売却益が出ない場合や、損失が出た場合は譲渡所得税は課されません。

譲渡所得税の計算方法

不動産売却益にかかる譲渡所得税は、次の式で計算します。

所得税率は所有期間によって変わる

所得税と住民税の税率は、売却する不動産の所有期間によって異なります。

所有期間が5年超えのものは長期譲渡所得、所有期間が5年以下のものは短期譲渡所得になります。

| 譲渡所得 | 所有期間 | 税率 |

|---|---|---|

| 短期譲渡所得 | 5年以下 | 39.63%(所得税・復興特別所得税 30.63% 、住民税 9%) |

| 長期譲渡所得 | 5年を超え | 20.315%(所得税・復興特別所得税 15.315% 、住民税 5%) |

費用総額シミュレーターで売却にかかる費用を算出してみよう

以下の費用シミュレーターを使って、あなたの不動産を売ったときにかかる費用を算出してみましょう!

「売却価格」「購入価格」「物件の所有期間」「現在住宅として住んでいるか」をそれぞれ入力し、「費用を算出する」ボタンを押すと、売却時にかかる費用が自動で算出されます。

※購入価格が分からない場合は空欄で大丈夫です。

費用の内訳も表示されますので、まずはどんな費用がいくらかかるのかを把握しておきましょう。

不動産売却益の税金を抑える特例制度

不動産売却益の計算方法と、それにかかる税金について理解できたところで、次に知りたいのは「この税金を少しでも安くする方法はないの?」ということですよね。

ご安心ください。不動産を売却する人の負担が大きくならないよう、国が定めた公式な節税制度(特例)がいくつも用意されています。

これらの特例は、知っているかどうかで納税額が数百万円単位で変わることもある非常に強力なものですが、自分で確定申告をしないと適用されません。

まずは「どんな制度があるのか」という選択肢をここでしっかり確認しておきましょう。

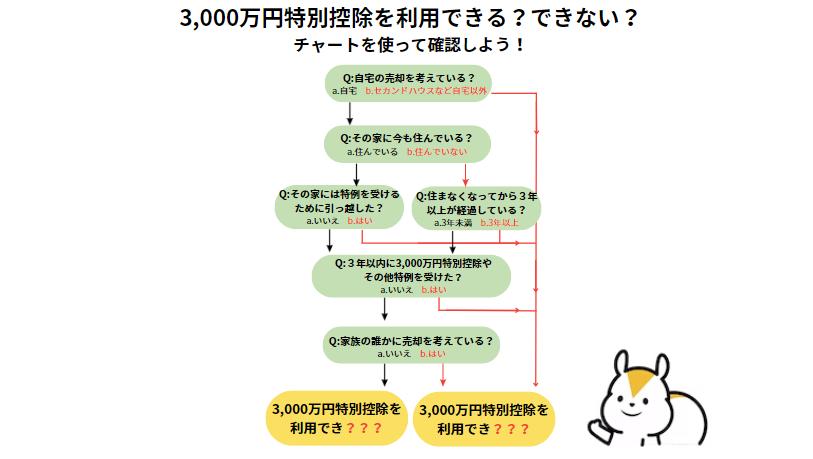

マイホームを売った場合:3,000万円特別控除

不動産売却で最もよく使われる、一番強力な特例です。売却益から最大3,000万円を差し引くことができます。

【主な適用条件】

- 自分が住んでいた家(マイホーム)であること

- 住まなくなってから3年以内に売却すること

- 親子や夫婦など、特別な関係の相手への売却ではないこと

- 過去2年以内にこの特例や、住宅ローン控除など他の特例を使っていないこと

【ポイント】

この特例の最大のポイントは、売却益が3,000万円以下であれば、納税額が0円になることです。多くのケースで税金がかからなくなるため、マイホームを売却する際は必ず利用を検討すべき制度です。

より詳しい条件はこちら

国税庁:No.3302 マイホームを売ったときの特例

相続した空き家を売った場合:空き家の3,000万円特別控除

相続した実家など、「空き家」を売却した場合に使える3,000万円の控除です。

【主な適用条件】

- 相続によって取得した家であること

- 被相続人(亡くなった親など)が一人で住んでいたこと

- 売却代金が1億円以下であること

- 相続開始から3年以内に売却すること

- 一定の耐震基準を満たすか、家を取り壊して更地として売却すること

【ポイント】

マイホームの3,000万円控除と似ていますが、適用条件がより細かく定められています。特に「耐震基準を満たすか、更地にする」という点が重要になるため、古い家を相続した場合は注意が必要です。

より詳しい条件はこちら

国税庁:No.3306 被相続人の居住用財産(空き家)を売ったときの特例

所有期間が10年超の場合:軽減税率の特例

売却する不動産を10年以上所有していた場合、税率そのものが低くなる特例です。

【主な適用条件】

- 売却した年の1月1日時点で、所有期間が10年を超えていること

- 自分が住んでいた家(マイホーム)であること

- 親子や夫婦など、特別な関係の相手への売却ではないこと

【ポイント】

この特例の最大のメリットは、「3,000万円特別控除」とセットで使えることです。

例えば、売却益が4,000万円だった場合、まず3,000万円控除で利益を1,000万円に圧縮し、その1,000万円に対して通常より低い税率を適用できます。

より詳しい条件はこちら

国税庁:No.3305 マイホームを売ったときの軽減税率の特例

買い替えをする場合:買換えの特例

マイホームを売って新しいマイホームに買い替える場合、売却益にかかる税金の支払いを、将来新しい家を売るときまで先延ばし(繰り延べ)にできる制度です。

【主な適用条件】

- 自分が住んでいた家を売ること

- 売却した年の前後1年以内に新しい家を購入すること

- 売却した年の1月1日時点で、所有期間が10年を超えていること

【ポイント】

注意点は、税金が「免除」されるのではなく、あくまで「先延ばし」になるという点です。

また、この特例を使うと「3,000万円特別控除」や「軽減税率の特例」は利用できません。どちらがお得になるかは、次の章「ケース別の最適な節税方法」で詳しく解説します。

より詳しい条件はこちら

国税庁:No.3355 特定のマイホームを買い換えたときの特例

損失が出た場合:損益通算と繰越控除

不動産を売却して利益が出るどころか、損失(赤字)が出てしまった場合に使える救済措置です。

【主な適用条件】

- マイホームの売却で損失が出ていること

【ポイント】

売却の赤字を、その年の給与所得や事業所得など他の黒字所得と相殺(損益通算)できます。

相殺することで全体の所得が下がり、納めすぎた所得税が還付されたり、翌年の住民税が安くなったりします。

さらに、その年だけで相殺しきれない大きな赤字が出た場合は、翌年以降最大3年間にわたって赤字を繰り越せる「繰越控除」も利用できます。

より詳しい条件はこちら

国税庁:No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき

【ケース別】あなたの状況に最適な節税方法

前の章で、利用できる可能性のある特例制度を一覧でご紹介しました。

「たくさんあって、どれを使えばいいのか分からない…」と感じた方もいるかもしれませんね。

この章では、それらの制度をどのように使えば一番お得になるのか、あなたの状況に合わせた最適な選択を解説します。ご自身の状況に最も近いケースを読んで、取るべきアクションを確認しましょう。

マイホーム(自分が住んでいた家)を売る場合

ご自身やご家族が住んでいた家を売却する、最も一般的なケースです。

利益が出て、新しい家に《買い換えない》場合

このケースでは、「利益を圧縮する特例」を使い、支払う税金を減らすことが目標です。使える制度は以下の2つです。

- 使える制度①:3,000万円特別控除

- 使える制度②:軽減税率の特例(所有期間10年超の場合)

この2つの特例を組み合わせることで、ほとんどの場合で納税額がゼロになるか、大幅に圧縮されます。売却して利益が出たものの、特に新しい家を買う予定がない場合は、この方法を選択しましょう。

利益が出て、新しいマイホームに《買い換える》場合

このケースでは、2つの選択肢があり、どちらか一方を選ぶ必要があります。

選択肢①:「3,000万円特別控除」+「軽減税率の特例(該当する場合)」を利用

【メリット】

今回の売却にかかる税金を、その場で最大限安くできます。

【おすすめな人】

とにかく今回の納税額を減らしたい方。

選択肢②:「特定の居住用財産の買換えの特例」を利用

【メリット】

手元の現金を最大限残して買い換えに充てられます。

【おすすめな人】

手元資金を厚くしたい方、新しく買う家は将来売却益が出ない可能性が高いと考えている方。

損失が出てしまった場合

損失が出た場合、売却益はゼロなので譲渡所得税はかかりません。しかし、何もしないのは非常にもったいないです。確定申告をすることで、払いすぎた税金が戻ってくる可能性があります。

住宅ローンが残っていない場合

使える制度は、「譲渡損失の損益通算・繰越控除」になります。

売却による赤字を、その年の給与所得や事業所得などと相殺(損益通算)することで、すでに納めた所得税が還付されたり、翌年の住民税が安くなったりします。

住宅ローンが残っている場合

使える制度は「特定の居住用財産の譲渡損失の損益通算・繰越控除」になります。

これは、売却価格よりも住宅ローンの残高が多い場合に使える、より手厚い特例です。

相続した不動産を売る場合

親などから相続した不動産を売る場合は、ご自身がその家に住んでいたかどうかで使える制度が変わります。

親などが一人で住んでいた「空き家」を相続して売る場合

この場合は、まず「空き家の3,000万円特別控除」が適用できないか検討します。

前の章で解説した通り、適用されるための条件はマイホームの特例より厳しいですが、もし適用できれば税負担を大きく軽減できます。

利益が出て、新しいマイホームに《買い換える》場合

この場合、ご自身が被相続人の居住を引き継いでいるため、実質的に「マイホームを売る場合」と同じ扱いになります。

そのため、上記の「利益が出て、新しい家に《買い換えない》場合」または「利益が出て、新しいマイホームに《買い換える》場合」で解説した特例が適用できる可能性があります。

また、最大4社までの査定なので、十分に比較をした上で、売却を任せる不動産会社選びをスムーズに進めやすいです。

一括査定であなたの家の適正価格が分かる

今の価格が届く!

一括査定であなたの家の適正価格が分かる

今の価格が届く!

不動産の譲渡所得税の確定申告

不動産売却で発生する譲渡所得は分離課税になるため、確定申告をしなければいけません。

確定申告をしないと、取引で得た譲渡所得を正しく申告しないことになり、最悪の場合は脱税に該当します。

一方、売却損が出た場合は確定申告をすることで給与所得から差し引き、減税することができる利点もあります。

確定申告と納付する時期

確定申告を行うのは、不動産を売却した年の翌年の確定申告期間内です。

2023年1月1日~12月31日の取引 ⇒ 2024年の確定申告

申告期間は、2月16日から3月15日です。

(※2026年の確定申告期間は、2026年2月16日(月)~3月16日(月)です。土日祝日に当たる場合は、翌平日になります。)

この期間に申告しなければペナルティを課せられて、税負担が大きくなる可能性があるため、注意しましょう。

確定申告を行う方法

確定申告を行う方法は複数あり、主なやり方だと次のものが該当します。

- 税務署の窓口で申告

- 税務署の時間外文書収受箱への投函

- 確定申告会場で申告

- e-Taxで電子申告

申告方法はどれでも構わないため、期間内に素早く終えることが大切です。

期限ぎりぎりになると各種窓口は混み合いますので、余裕をもって申告しましょう。

確定申告の時期になると税務署などで無料相談会を行っていることもあります。

書類作成で困ったことがあれば相談してみましょう。

納税する方法

納税が必要な場合は口座振替や現金、クレジットカードなど、複数の方法で納税できます。

また、反対に税金が還付される場合は、口座を指定して振り込んでもらいます。

クレジットカードが利用可能なものは、カードで支払うとポイントが貯まり、少しでもお得になるのでおすすめです。

不動産売却益が出たら控除を活用して節税しよう

不動産売却益が出た場合は、売却益の大きさに応じて税金がかけられるため、節税を考えて利用できる制度は積極的に活用することが大切です。

また、売却後には確定申告が必須なため、早めから準備を整えておかなければなりません。

不動産は売って終わりではないため、その後のことも考えて準備を進めておきましょう。